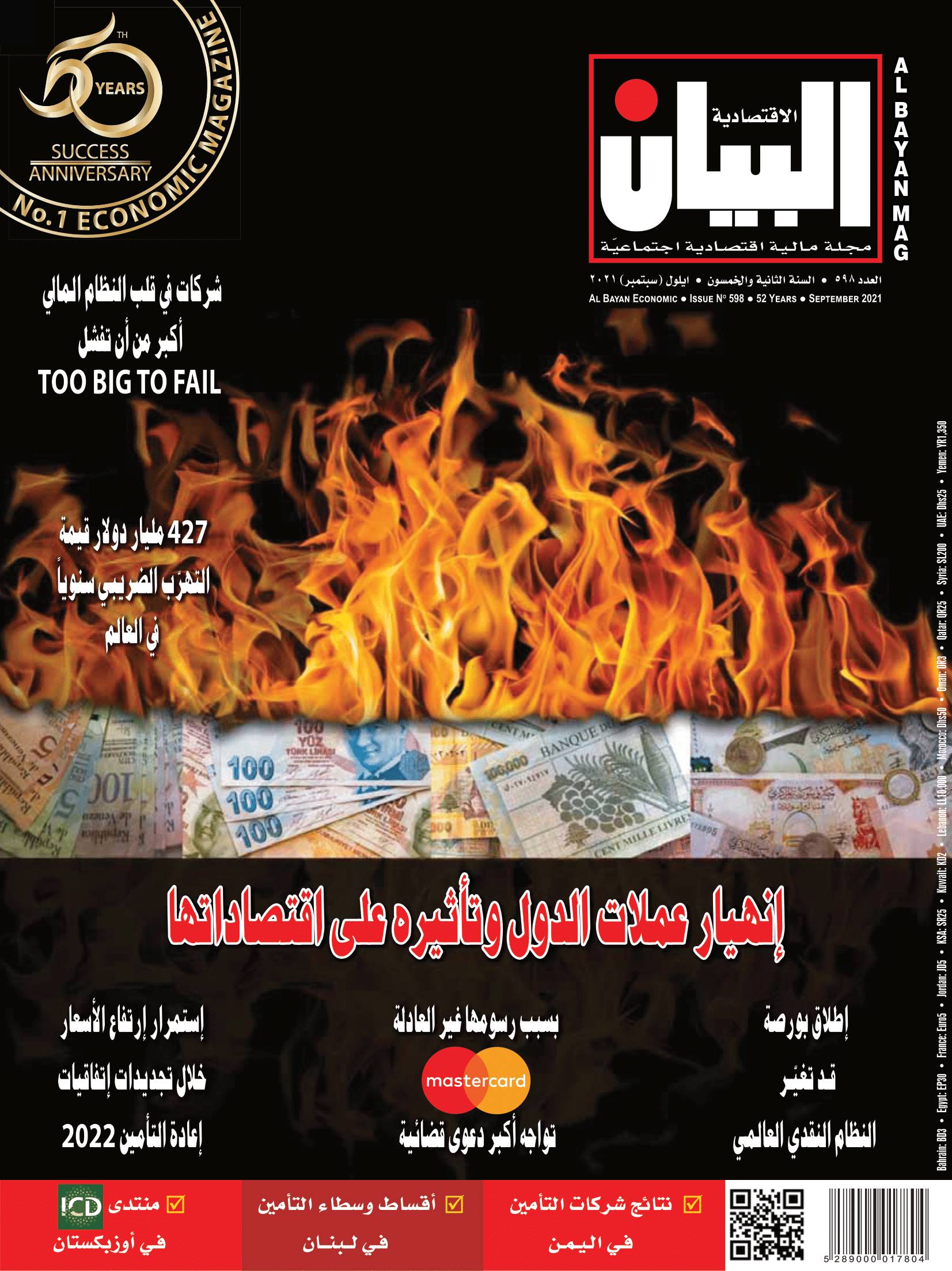

إنهيار عملات الدول وتأثيره على اقتصاداتها

الواقع أن لا قيمة للنقود في ذاتها أكانت ورقية أو معدنية أو بلاستيكية أو رقمية، بل قيمتها رمزية فقط وهي تمثل الإقتصاد، وأول قوانين الإقتصاد: »إذا زاد العرض وقل الطلب، تنخفض قيمة العملة«.

وفي ظل الواقع الإقتصادي والمالي المرير الذي يمرّ به لبنان حيث العملة الوطنية تنهار يوماً بعد يوم، نستعرض في ما يأتي واقع إنهيار العملة فيه في حديث خاص مع رئيس المعهد اللبناني لدراسات السوق د. باتريك مارديني، كما نستعرض أمثلة إنهيار العملة في فنزويلا وتركيا وسوريا ومصر، وانعكاسه على إقتصادات هذه الدول.

لخبير د. باتريك مارديني:

دخل لبنان في مرحلة التضخم المفرط بنسب تتراوح بين 600 و700%

أوضح الخبير الإقتصادي، رئيس المعهد اللبناني لدراسات السوق الدكتور باتريك مارديني أن عملية ضخ الكتلة النقدية من خلال طباعة الليرة وضخها في السوق كما يحصل في لبنان وسوريا تؤدي إلى التضخم وتراجع القدرة الشرائية للمواطنين، مشيراً إلى أن ارتفاع معدلات الفائدة في لبنان بين 2015 و2019 ينذر بارتفاع حجم المخاطر وتحويل رؤوس الأموال خارج لبنان، لافتاً إلى أنه هناك اختلاف كبير بين الدول التي تعاني من تراجع مستمر لعملتها الوطنية وتلك التي تشهد تراجعاً للعملة عند مستويات معينة، كاشفاً أن لبنان دخل في مرحلة التضخم المفرط بنسب تتراوح بين 600 و700%.

عانت دول كثيرة عبر الزمن من انهيار عملاتها مؤخرا (مثل مصر، سوريا، تركيا، فنزويلا)، برأيكم كيف تنهار العملة وما هي الأسباب التي تؤدي الى انهيارها؟

– تتأثر أسعار الصرف بعوامل عديدة، إلا أن أبرزها في الدول التي تم ذكرها تعود لعوامل نقدية. وبالتالي إن أي دولة يفوق حجم كتلتها النقدية معدلات النمو وقدرة السوق على الإستيعاب، تشهد انحداراً في سعر الصرف. مع الإشارة إلى أن عملية ضخ الكتلة النقدية تأخذ أشكالاً متعددة، إما عن طريق فوائد متدنية ففي تركيا على سبيل المثال، فالعامل الأساسي الذي أدى إلى إنخفاض سعر الصرف هو تراجع معدلات الفائدة، الأمر الذي أدى إلى تضخم الكتلة النقدية ونتج عنه إنهيار في أسعار الصرف. أما بالنسبة للبنان وسوريا، فعملية ضخ الكتلة النقدية تتم بطريقة مباشرة من خلال طباعة الليرة وضخها في السوق بهدف تحويل النفقات العامة وهذا ما يحصل أيضاً في فنزويلا بسبب عجز الحكومات عن تمويل نفقاتها عن طريق الإستدانة نتيجة فقدان الثقة بها، وفي الوقت نفسه عدم رغبتها بزيادة الضرائب فيبقى الحل الوحيد في طباعة العملة المحلية لتمويل النفقات، ما يؤدي إلى التضخم وتراجع القدرة الشرائية للمواطنين.

الإنهيار المتواصل للعملة يؤدي إلى التضخم وهروب رؤوس الأموال والإستثمارات

كيف انهارت الليرة اللبنانية رغم أن كل التصريحات كانت تشيد بقوتها وخصوصاً من قبل حاكم مصرف لبنان؟

– من البديهي أن يشيد حكام البنوك المركزية بقوة أي عملة محلية نظراً للعامل النفسي الذي يؤثر على موضوع الطلب، بحيث قد يلجأ المواطنون إلى التخلص من عملتهم عند الشعور بالخطر، الأمر الذي يعمّق معدلات الإنهيار. إلا أنه من الواضح في لبنان أن ارتفاع معدلات الفائدة بين العام 2015 و2019 أنذر بارتفاع حجم المخاطر وتحويل رؤوس الأموال خارج لبنان، وبالتالي كانت الطريقة الوحيدة للإحتفاظ برؤوس الاموال هي رفع الفوائد، وهذا بحد ذاته كان مؤشراً للإتجاه نحوالإنهيار.

في سياقٍ متصل، عند حصول إنهيار للعملة في اي دولة يقع المواطن الضحية إنطلاقاً من تراجع قدرته الشرائية، وهذا يزيد من معدلات الفقر كما هو الواقع الآن في المجتمع اللبناني بحيث أن النسبة الأكبر من المواطنين يتقاضون رواتبهم بالعملة المحلية، الأمر الذي أدى إلى تراجع قدرتهم الشرائية بمستويات مرتفعة. لكن من جهة أخرى، هناك إختلاف كبير بين الدول التي تعاني من تراجع مستمر لعملتها الوطنية وتلك التي تشهد تراجعاً للعملة عند مستويات معينة مثل الليرة التركية التي استقرت عند مستوى معين وهذا من شأنه أن يجعل الصناعات الوطنية أكثر تنافسية إنطلاقاً من إنخفاض كلفة الإنتاج وزيادة القدرة على التصدير نظراً للكلفة المتدنية. لذلك، فإن تراجع أسعار الصرف تنعكس سلباً على المستهلك إلا أنها في الوقت نفسه تساهم في زيادة حجم التصدير للخارج إلى جانب جذب المزيد من الإستثمارات لبناء المصانع والمعامل إنطلاقاً من اليد العاملة الرخيصة، الأمر الذي يؤدي إلى تنشيط العجلة الإقتصادية. إنما الإنهيار المتواصل للعملة يؤدي إلى التضخم وهروب رؤوس الأموال والإستثمارات إنطلاقا من التداعيات السلبية لتقلبات أسعار الصرف على المستثمرين، فضلاً عن الآثار السلبية على الإقتصاد الوطني.

القرارات السيئة المتخذة اوصلتنا إلى ما نحن عليه اليوم من تدهور

ما هي طرق معالجة انهيار العملة والمدة المتوقعة لحل مشكلة الانهيار؟

– هناك طرق عديدة لمعالجة إنهيار العملة أبرزها تقليص حجم العملة المحلية في السوق. ففي بعض الدول مثل مصر وتركيا، اعتمدت الحكومات أسلوب رفع معدلات الفائدة الذي من شأنه جذب الأموال للقطاع المصرفي. في حين أن عملية التحكم بمعدلات الفائدة صعوداً ونزولاً كفيل باستقرار أسعار الصرف في الدول التي تشهد استقراراً إقتصادياً. أما الدول التي تعاني انهياراً إقتصادياً مثل سوريا وفنزويلا ولبنان الذي دخل في مرحلة التضخم المفرط بنسب تتراوح بين 600 و700%، فلا يمكن الإعتماد على معدلات الفائدة من أجل تثبيت سعر الصرف ويبقى الحل الوحيد والأمثل لوقف الإنهيار الإقتصادي الذي نعيشه هو تدخل مجلس النقد (CURRENCY BOARD) لإنقاذ الليرة اللبنانية ومنعها من الوصول إلى مستويات متدنية.

وبالتالي يجب هنا التمييز بين الأزمة النقدية والأزمة المصرفية، فنحن الآن نعاني من أزمة مصرفية، ما دفع المعنيين لاتخاذ قرار بتطبيع المزيد من الليرة اللبنانية لإتاحة الفرصة أمام المصارف بتسديد الودائع الأجنبية للمواطنين بالعملة المحلية، وهذا الخيار ساهم بتدهور أسعار الصرف. ولكن بإمكان القطاع المصرفي اتخاذ قرار بفصل الأزمة النقدية عن تلك المصرفية، ما من شأنه وضع حد لانهيار العملة، وفي الوقت نفسه يتيح الفرصة للقطاع المصرفي معالجة مشاكله بطرق جدية ومعاودة تحقيق معدلات ربحية.

وانطلاقاً من اتخاذ قرار سياسي في لبنان لمعالجة الأزمة المصرفية عن طريق طباعة الليرة وصلنا إلى ما نحن عليه اليوم من تدهور في العملة الوطنية، ويكمن الحل في التراجع عن هذا الخيار وتصحيح المسار المعتمد حالياً.

فنزويلا: ترزح تحت وطأة أزمات سياسية واقتصادية وإجتماعية

من المعروف أن فنزويلا دولة غنية بالنفط إذ تملك أكبر إحتياط نفطي في العالم يبلغ حوالى 303 مليارات برميل ويمثل النفط 90% من حصيلة صادراتها، وبالتالي إقتصاد فنزويلا غير متنوع، ومع تقلبات أسعار النفط وتراجعها خلال الأزمة المالية العالمية عام 2008، وكذلك في العام 2016، تأثر الناتج المحلي الإجمالي وعائدات الدولة بشكل حادّ. تزامن ذلك مع سياسة الدولة الفاسدة التي لم تسيطر على نفقاتها، وبهدف السيطرة على العجز العام طبعت العاصمة كراكاس الكثير من الأوراق النقدية ما أدّى إلى انهيار قيمة »البوليفار« مقابل »الدولار«، فاضطر الفنزويليون تحويل أجورهم من »البوليفار« في السوق السوداء. وانهيار »البوليفار« أدى إلى ارتفاع أسعار السلع المستوردة ما زاد نسبة التضخّم (3000% عام 2020).

وإلى اليوم، تعاني فنزويلا من ارتفاع جنوني للتضخّم، ورغم ارتفاع الحدّ الأدنى للأجور 3 أضعاف ما زالت القدرة الشرائية للمواطن سيئة جداً في بلد يرزح منذ سنوات تحت وطأة أزمات سياسية واقتصادية واجتماعية.

***

تركيا: المواقف السياسية تشكل عائقاً للحلول الإقتصادية والنقدية

ظهرت الأزمة الإقتصادية التركية عام 2004 بعد تفاقم الديون الخارجية والداخلية للدولة، وبسبب الإسراف الحكومي إضافة إلى إفلاس بنوك حكومية عدّة نهبت أرصدتها بعمليات احتيال وإقراض لشركات وهمية، كذلك الإنفاق العسكري الباهظ. وقد تراجعت قيمة الليرة التركية بسبب السياسات النقدية الداخلية والمتناقضة بين الحكومة التركية والبنك المركزي التركي، وبسبب الأوضاع السياسية والأمنية غير المستقرة في المنطقة وانتقال البلاد من نظام سياسي برلماني إلى نظام رئاسي.

وبالرغم من المبادرات التي قام بها الرئيس التركي رجب طيب أردوغان كإقالة رئيس البنك المركزي في شهر آذار /مارس الفائت بعد أقل من 5 أشهر على تعيينه بسبب السياسة النقدية المتشدّدة التي اعتمدها ورفع سعر الفائدة إلى 19%، ولكن أبقى البنك المركزي التركي على سعر الفائدة بسبب التضخم وعدم استقرار سوق الصرف، فما زالت تركيا تمرّ في أوضاع إقتصادية صعبة بالتزامن مع ضعف حاد في العملة المحلية وارتفاع كلفة الإنتاج والإستيراد وارتفاع نسب الفقر.

ويؤكد خبراء إقتصاديون أن المشاكل الإقتصادية التركية تعود إلى سوء إدارة الأزمات وبالرغم من تحقيق تركيا نسبة نمو وصلت إلى 7% في الربع الأول من 2021، إلا أن هذا النمو غير مستدام لأنه قائم على الإستهلاك المدعوم بالإنفاق الحكومي وحملات القروض وهذا »النمو الوهمي« يأتي على حساب الليرة واستقرار الأسعار، خصوصاً وأن سياسة الرئيس التركي المتبعة والتسلّح أدّت إلى فرض عقوبات أميركية على البلاد.

***

سوريا: الحرب المستمرة والعقوبات تخفض قيمة الليرة السورية

عام 2011، بدأت قيمة الليرة السورية تنخفض بشكل كبير خلال الحرب الأهلية بسبب هجرة رؤوس الأموال، إضافة إلى العقوبات المفروضة على الإقتصاد السوري من قبل الولايات المتحدة الأميركية (قانون قيصر) ودول الإتحاد الأوروبي. بالإضافة إلى ذلك، لا يملك البنك المركزي السوري نقداً أجنبياً أو ذهباً، الركائز الأساسية لأي عملة وطنية، لا سيّما بعد انقطاع إيرادات ترانزيت النقل، وتوقّف حركة التصدير. كما توقفت القدرة الإنتاجية بسبب دمار المصانع والبنى التحتية، وبالتالي أصبح النظام يستورد السلع الضرورية من الخارج بالنقد الأجنبي وخصوصاً بالدولار، ما أدى إلى زيادة الطلب عليه وارتفاع سعره مقابل الليرة المحلية.

ولا شك أن ما زاد من انخفاض قيمة الليرة السورية هو تدهور صرف الليرة اللبنانية وتدهور القطاع المصرفي اللبناني، وبالتالي توقف تدفق الدولار الأميركي إلى السوق السورية الذي يعتمد بشكل أساسي على السوق اللبنانية، كذلك إنعدام الإستثمارات لأنه لا شيء يجذبها. ورغم المحاولات في طرح الحلول لإنقاذ انهيار الليرة السورية من خلال تعويمها ومن خلال السماح للتجار والصناعيين بالتعامل بالعملة الأجنبية إلا أن وضع الليرة السورية ما زال يتدهور.

***

مصر: تجاوزت مشكلة الجنيه عبر التعويم والسياسات الحكيمة

عانى الإقتصاد المصري من أزمة حادة في 2015 على أثر أزمات سياسية داخل البلاد بحيث تراجعت موارد النقد الأجنبي الأساسية وتحويلات المصريين بالخارج والإستثمارات الأجنبية وعائدات قناة السويس بسبب عزوف كثير من شركات النقل البحري العبور عبرها للأسباب الأمنية المتدهورة، كما توقفت المساعدات الخليجية فكل تلك العوامل أدّت إلى تدهور قيمة الجنيه المصري ونقص الدولار في السوق المحلية وارتفاع سعره في السوق السوداء، ما أدّى إلى ارتفاع تكلفة المنتجات المصرية وتراجع تنافسيتها في الأسواق العالمية.

وقامت الحكومة المصرية بخطوات عدّة للحدّ من الأزمة فطبعت عملات نقدية »البنكنوت« من دون غطاء من العملات الأجنبية أو احتياطات الذهب، ما أدّى إلى زيادة مستويات التضخم. وفي وقت كان الإقتصاد المصري على وشك الإنهيار، قام البنك المركزي المصري بتحرير سعر الصرف أي تعويمه ما مهّد لمصر الحصول على قرض بقيمة 12 مليار دولار من صندوق النقد الدولي، فتمكن المركزي من تقديم المزيد من التيسيرات النقدية للإقتصاد مثل إجراءات خفض الفائدة المتتالي ومبادرات دعم الإقتصاد من خلال تعزيز الإنتاج المحلي والتصدير، ما أدّى إلى زيادة تدفقات النقد الأجنبي إلى مصر. كذلك انخفضت معدلات التضخم، واستطاع الإقتصاد المصري أن يتجاوز أزمته فأصبح الجنيه المصري يتمتع بأداء قوي أمام الدولار الأميركي منذ بداية العام 2020، وتمكّن من عبور أزمة »كورونا« بتحقيقه أحد أفضل أداء للعملات بارتفاع 4,9% وفق تقرير »فيتش«.

انشر تعليق